El total d’actius dubtosos s’ha reduït la xifra rècord de 1.047 milions d’euros. En els tres primers mesos de l’any, la ràtio de morositat disminueix 106 punts bàsics i passa del 12,74% a l’11,68%, i la cobertura sobre el total d’actius dubtosos es situa en el 51,4%.

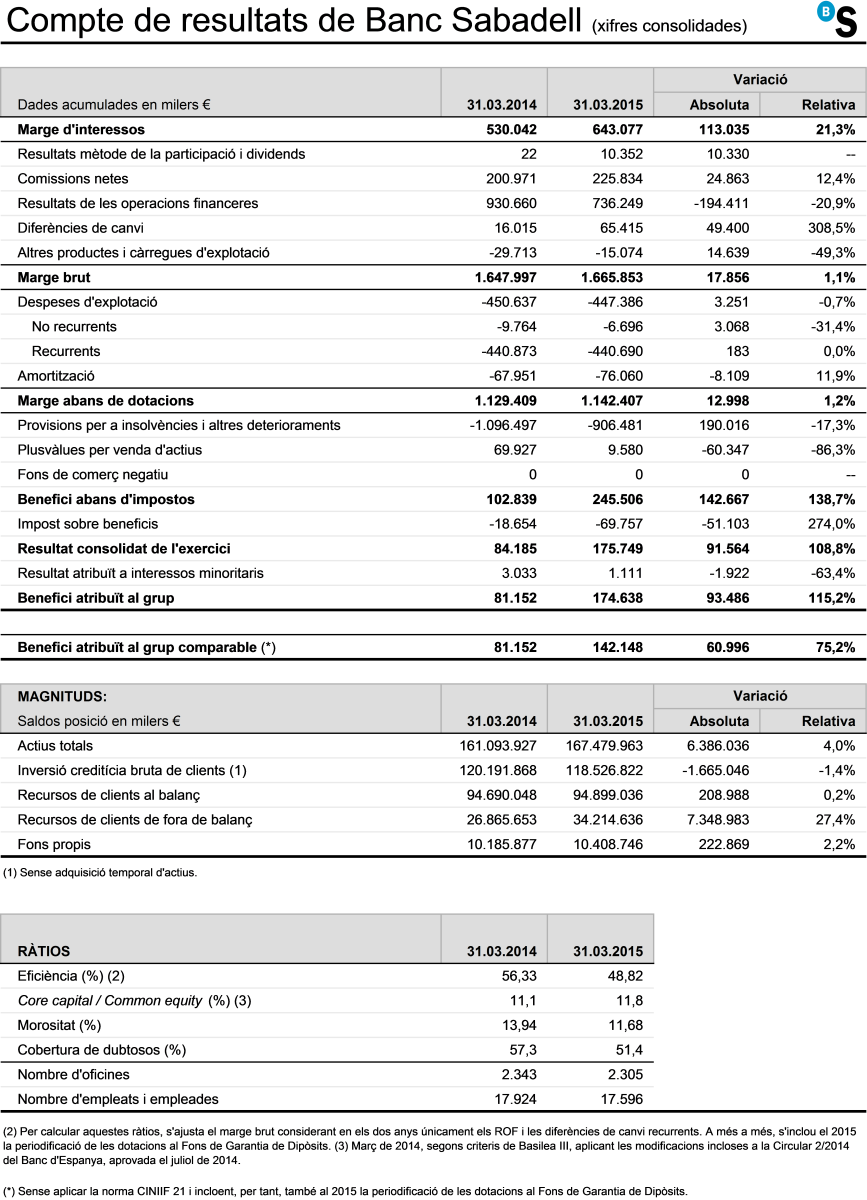

El marge d’interessos, que creix de manera sostinguda des de fa set trimestres, augmenta un 21,3% després del primer trimestre, en termes interanuals.

La nova producció hipotecària augmenta un 66% d’un any a un altre. El crèdit comercial net a empreses creix per quart trimestre consecutiu i suma un increment del 7,1% els dotze darrers mesos.

Els recursos de clients creixen un 6,2%. Els recursos de clients de fora de balanç s’incrementen un 27,4% respecte a març de l’any anterior. El patrimoni en fons i societats d’inversió col·lectiva s’incrementa un 51,6%.

Un cop coberts els tres primers mesos de 2015, les principals magnituds del balanç i el compte de resultats consolidat del grup Banc Sabadell reflecteixen l’impacte positiu que està tenint el desenvolupament del Pla Triple i l’ascendent progressió que segueix l’entitat trimestre rere trimestre, superior al que esperava el consens del mercat.

El 31 de març de 2015, el benefici net atribuït puja a 174,6 milions d’euros, un 115,2% més que després del mateix període de l’any anterior, un cop aplicada la norma internacional sobre la comptabilització de gravàmens (CINIIF 21). Aquest resultat s’ha obtingut després de destinar un total de 906,5 milions d’euros a provisions per a insolvències i sobre la cartera de valors i immobles, en les quals s’han inclòs així mateix dotacions addicionals.

Sense aplicar la norma CINIIF 21 i incloent, per tant, també el 2015, la periodificació de les dotacions al Fons de Garantia de Dipòsits, el benefici net atribuït del trimestre seria de 142,1 milions d’euros, un 75,2% interanual superior.

L’excel·lent evolució dels recursos de clients, el gran dinamisme en la demanda de crèdit -especialment en el segment de les petites i mitjanes empreses- i un ritme més accelerat en la reducció de la cartera d’actius problemàtics caracteritzen un primer trimestre en què Banc Sabadell ha llançat una oferta pública d’adquisició sobre el banc britànic TSB i ha posat en marxa una ampliació de capital per 1.600 milions d’euros.

Evolució del balanç

En cloure el primer trimestre de 2015, els actius totals de Banc Sabadell i el seu grup sumen 167.480,0 milions d’euros i augmenten un 4,0% en relació amb la mateixa data de l’any anterior.

Inversió

La inversió creditícia bruta totalitza 118.526,8 milions d’euros i implica quasi un 71% de l‘actiu total consolidat del grup. Els tres primers mesos de 2015, la inversió ha crescut un 1,5% (1.561,6 milions d’euros), de manera que es referma la tendència de reactivació apuntada en trimestres anteriors. En termes interanuals, i sense considerar igualment els saldos dubtosos, la inversió creditícia bruta augmenta un 0,8% (un -1,4% incloent-hi els saldos dubtosos).

El component amb més pes dins de la inversió creditícia bruta són els préstecs amb garantia hipotecària, que el 31 de març de 2015 presenten un saldo de 56.948,1 milions d’euros i representen prop del 48% del total de la inversió creditícia. La nova producció hipotecària augmenta un 66% d’un any a l’altre. El crèdit comercial net augmenta per quart trimestre consecutiu, especialment en empreses, i suma un increment del 7,1% els dotze darrers mesos.

En els tres primers mesos de l’any, la ràtio de morositat sobre el total de riscos computables del grup Banc Sabadell millora 106 punts bàsics i es situa en l’11,68% (12,74% el 31 de desembre de 2014).

En el mateix període de 2015, el total d’actius dubtosos s’ha reduït en 1.047 milions d’euros i s’ha accelerat al mateix temps la reducció de la cartera d’actius problemàtics. La ràtio de cobertura sobre el total d’actius dubtosos és del 51,4%, respecte al 49,4% el 31 de desembre passat.

La venda d’immobles al balanç a través de Solvia ha assolit les 3.123 unitats venudes el 31 de març, cosa que posiciona Solvia com un dels principals servicers del mercat espanyol ja que gestiona un total de 26.000 actius, un 46% dels quals provenen de l’adjudicació de la Sareb.

Recursos

Acabat el primer trimestre de l’exercici, el total de recursos de clients augmenta un 6,2%. Els recursos de clients al balanç totalitzen 94.899,0 milions d’euros i creixen lleugerament (+0,2%) en termes interanuals.

Els saldos en comptes a la vista augmenten un 22,6% i sumen 45.479,8 milions d’euros. Els dipòsits a termini pugen a 50.560,6 milions d’euros i decreixen un 16,7% en relació amb el mateix tancament de l’any anterior, en consonància amb l’interès dels estalviadors per recórrer a altres modalitats d’inversió amb més expectatives de rendibilitat en l’actual conjuntura de baixos tipus d’interès.

Els recursos de clients de fora del balanç pugen a 34.214,6 milions d’euros i s’incrementen un 27,4% respecte al primer trimestre de l’any anterior.

Sobresurt en aquest apartat el creixement ininterromput del patrimoni en fons i societats d’inversió col·lectiva, que, el 31 de març de 2015, arriba als 18.673,6 milions d’euros, cosa que representa un increment del 51,6% en relació amb el primer trimestre de 2014 (del 18,9% els tres primers mesos de 2015), amb un destacat protagonisme dels productes amb més marge. La quota de mercat es situa en el 5,36% (el 4,53% el març de 2014).

Els saldos dels patrimonis de clients en gestió també evolucionen a l’alça de manera molt significativa, amb un augment interanual del 67,7% i un saldo total de 3.791,3 milions d’euros.

El 31 de març de 2015, el total de recursos gestionats puja a 156.128,4 milions d’euros, respecte a 150.200,5 milions d’euros el 31 de març de 2014, cosa que implica un increment, d’un any a un altre, del 3,9%.

Banc Sabadell tanca març de 2015 amb més notorietat de marca en el segment prioritari de pimes i mantenint-se entre les entitats líders del sector en qualitat de servei amb un total de 7,51 punts, xifra superior a la mitjana del conjunt d’entitats financeres (6,73 punts), segons l’anàlisi de qualitat objectiva a xarxes comercials bancàries del primer trimestre, elaborat per Stiga.

Marges i beneficis

Fins al 31 de març de 2015, els marges obtinguts del negoci bancari ordinari evolucionen segons el que s’esperava, malgrat estar en un escenari de reducció dels diferencials de crèdit, tenint en compte el menor cost dels recursos.

El marge d'interessos continua creixent i ja es situa en els 643,1 milions d'euros, després d'augmentar un 21,3% en els últims dotze mesos. El diferencial de clients augmenta fins al 2,44% (2,35% en el quart trimestre de 2014) i el que s'obté dels actius totals mitjans arriba a l’1,57% (l’1,49% en el trimestre precedent).

Els dividends percebuts i els resultats de les empreses que consoliden pel mètode de la participació creixen substancialment en termes interanuals i sumen 10,4 milions d'euros al tancament del primer trimestre de 2015. Aquests ingressos corresponen principalment al negoci d’assegurances i pensions.

La favorable evolució dels recursos de fora de balanç i l'increment de la venda creuada de productes i serveis, especialment entre els clients nous incorporats al grup, es reflecteixen en l'evolució dels ingressos nets per comissions, que s'incrementen un 12,4% anual (225,8 milions d'euros), de manera generalitzada, tant en les que s'obtenen per operacions de risc i prestació de serveis com les derivades de la gestió de fons d'inversió i la comercialització d'assegurances i pensions.

Els resultats per operacions financeres sumen 736,2 milions d'euros, i destaquen particularment les plusvàlues obtingudes per la gestió activa de la cartera de renda fixa.

Els ingressos nets per diferències de canvi augmenten pel major volum d'operacions i s'eleven a 65,4 milions d'euros. Fins al 31 de març de 2015, les despeses d'explotació pugen a 447,4 milions d'euros i disminueixen lleugerament (-0,7%) si es comparen interanualment.

Un trimestre més, la ràtio d'eficiència millora i es situa en el 48,82% (el 56,33% al tancament del primer trimestre de 2014), i s’avança així en l'objectiu del 40% previst en el Pla Triple per al tancament de 2016. En la comparativa interanual s'han aïllat els resultats extraordinaris per operacions financeres i per diferències netes de canvi i s'ha inclòs la periodificació de les dotacions al Fons de Garantia de Dipòsits que es comptabilitzaran el desembre de 2015.

Com a resultat de tot això, el primer trimestre de 2015 conclou amb un marge abans de dotacions de 1.142,4 milions d'euros (+1,2%). Sense considerar els resultats per operacions financeres i per diferències de canvi, la variació interanual és del +86,5%.

Les dotacions per a insolvències i altres deterioraments de la cartera d’immobles i d'actius financers, en què s'han inclòs també dotacions addicionals, totalitzen 906,5 milions d'euros, xifra un 17,3% inferior a la comptabilitzada al tancament del primer trimestre de 2014.

Un cop aplicades les plusvàlues per les vendes d'actius (9,6 milions d'euros), deduïts l'impost sobre beneficis i la part del resultat corresponent a minoritaris i aplicant-hi la norma internacional sobre la comptabilització de gravàmens (CINIIF 21), el benefici net atribuït del primer trimestre puja a 174,6 milions d'euros.

Al tancament del primer trimestre de 2015, Banc Sabadell es situa entre les entitats financeres més solvents, amb una ràtio de capital core o CETier 1 de l'11,8% i de l’11,7% si s'apliquen anticipadament i íntegrament (fully loaded) les normes de Basilea III previstes per a l'any 2018. La ràtio de solvència BIS és del 12,8% (del 12,1% el març de 2014).

OPA per adquirir TSB Banking Group

Amb data 19 de març de 2015, el Consell d'Administració de Banc Sabadell va aprovar per unanimitat presentar una oferta pública d'adquisició de TSB Banking Group plc., sisè banc britànic, la formalització definitiva de la qual es va dur a terme el 17 d'abril passat.

El preu de l'oferta es va establir en 340 penics per acció, la qual cosa suposa una valoració global de TSB d'aproximadament 1.700 milions de lliures esterlines. Aquesta oferta té el suport del Consell d'Administració de TSB, que ha recomanat als seus accionistes que l’acceptin en considerar-la favorable tant per als seus interessos com per als dels seus clients i empleats.

TSB és una marca amb més de dos-cents anys d'història en el sector financer britànic, associada a la banca de proximitat i l'arrelament al territori. Es tracta d'un challenger o banc comercial, resultant d'una escissió del grup bancari Lloyds, amb una oferta molt enfocada als particulars i una infraestructura comercial que arriba al 6,1% del mercat britànic. Actualment, té uns actius que superen els 34.000 milions d'euros i una xarxa de 631 oficines, repartides per tot el Regne Unit, que atenen 4,6 milions de clients.

Augment del capital

Coincidint amb el llançament de l'OPA amistosa sobre TSB Banking Group plc. i amb l'objectiu de mantenir inalterable la ràtio de capital fully loaded de Banc Sabadell, el Consell d'Administració va acordar també, en la reunió del 19 de març, efectuar una ampliació de capital amb dret de subscripció preferent, dirigida als seus accionistes, l'import total efectiu de la qual ha ascendit a 1.606.556.169 euros.

Després de tancar el període de subscripció preferent, iniciat el 28 de març passat, l'ampliació va culminar el dia 17 d'abril. En total es posaran en circulació 1.085.510.925 accions noves, que començaran a cotitzar el dimarts 28 d'abril. Les accions noves representen el 26,970% del capital de Banc Sabadell abans de l'augment de capital i un 21,241% del seu capital una vegada realitzada l'ampliació.

Aquesta ampliació de capital ha estat assegurada per un sindicat de bancs coordinat per Goldman Sachs International i en el qual han participat també JP Morgan Securities, Deutsche Bank AG i Nomura International plc.